-

한국 VS. 미국 주식 우량주 장기투자 10년 비교주식 2020. 10. 5. 07:59반응형

최근 우리나라 사람들의 미국시장 투자가 부쩍 늘고 있다. 그래서 우리나라와 미국의 우량주 장기투자에 대해 얘기해 보려고 한다.

주식투자에 관심이 있다면, ‘우량주 장기투자는 승리한다’는 말을 들어본 적이 있을 것이다. 시가총액이 큰 종목 위주로 사고, 장기간 보유하면 고수익을 얻을 수 있다는 뜻인데, 과연 정말 그런지, 한국과 미국의 10년 동안의 우량주들의 주가 흐름을 비교하며 알아 보도록 하겠다.

먼저 한국의 코스피 시장을 알아보았다. 코스피가 코스닥보다 좀더 대형주들, 재무구조가 우량한 종목들이 모여있어 코스닥보다는 우량주 장기투자의 정의에 좀더 부합하는 시장이라고 생각해서, 코스피 종목들을 한번 살펴보았다.

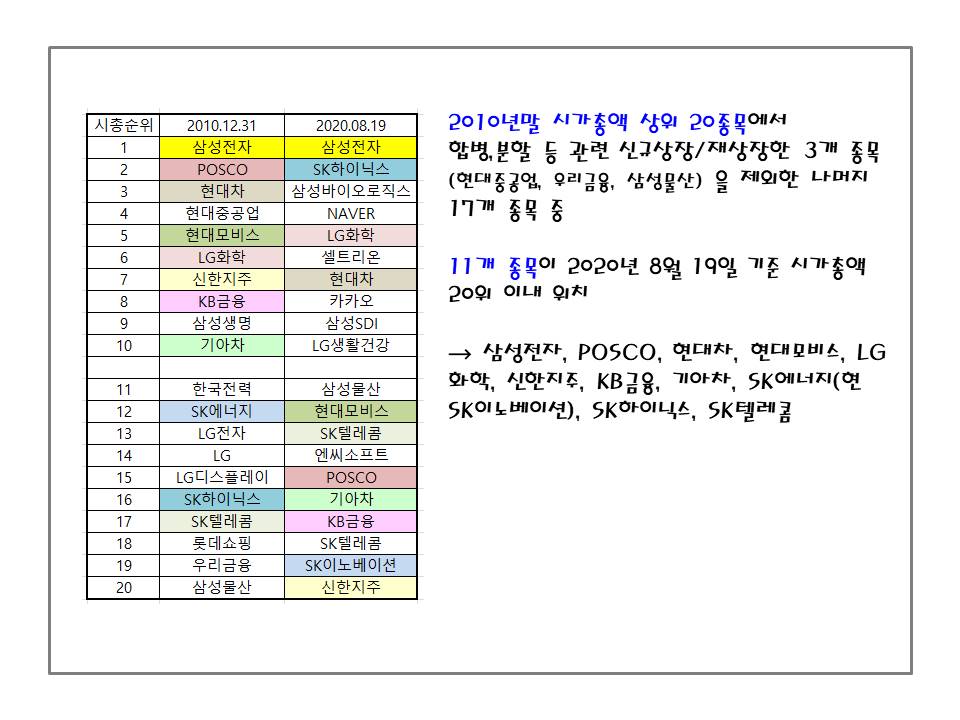

우선 시가총액 상위 20개 종목들의 순위 변화를 먼저 살펴보았다. 2010년말 시가총액 상위 20종목에서 합병, 분할 등과 관련하여 신규상장 또는 재상장한 3개 종목을 제외한 나머지 17개 종목 중, 11개 종목이 2020년 8월 19일 기준 시가총액 20위 이내에 위치했다. 삼성전자, POSCO, 현대차, 현대모비스, LG화학, 신한지주, KB금융, 기아차, SK에너지, SK하이닉스, SK텔레콤이 그 종목들이다.

순위를 보면 어떤가? 17개 중 11개면, 그래도 예상보다 많이 살아남아 있다는 생각이 들 것이다.

이 11개 종목이 10년 동안 얼마나 올랐는지 한번 살펴보겠다. 11개 종목의 순서는 2010년말 시가총액이 높았던 순서대로이다. 2010년 주가는 2010년말 기준, 2020년 주가는 8월 19일 기준이다.한국 대장주 삼성전자는 18,980원이던 주가가 57,800원으로 올랐다. 10년 수익률은 205%이고, 연간 복리수익률로 환산시 약 11.8% 이다. 아주 괜찮은 수익률이다.

포스코는 487,800원이던 주가가 201,000원으로 떨어졌다. 10년 수익률은 -59%이고, 연간 복리수익률은 -8.5% 이다. 상당히 좋지 않은 수익률이다.

현대차는 173,500원이던 주가가 164,500원이 되었고, 약간 떨어졌다. 10년 수익률은 -5%, 연간 복리수익률은 -0.5% 이다.

현대모비스는 284,500원이던 주가가 217,000원이 되었다. 10년 수익률은 -24%, 연간 복리수익률은 -2.7% 이다.

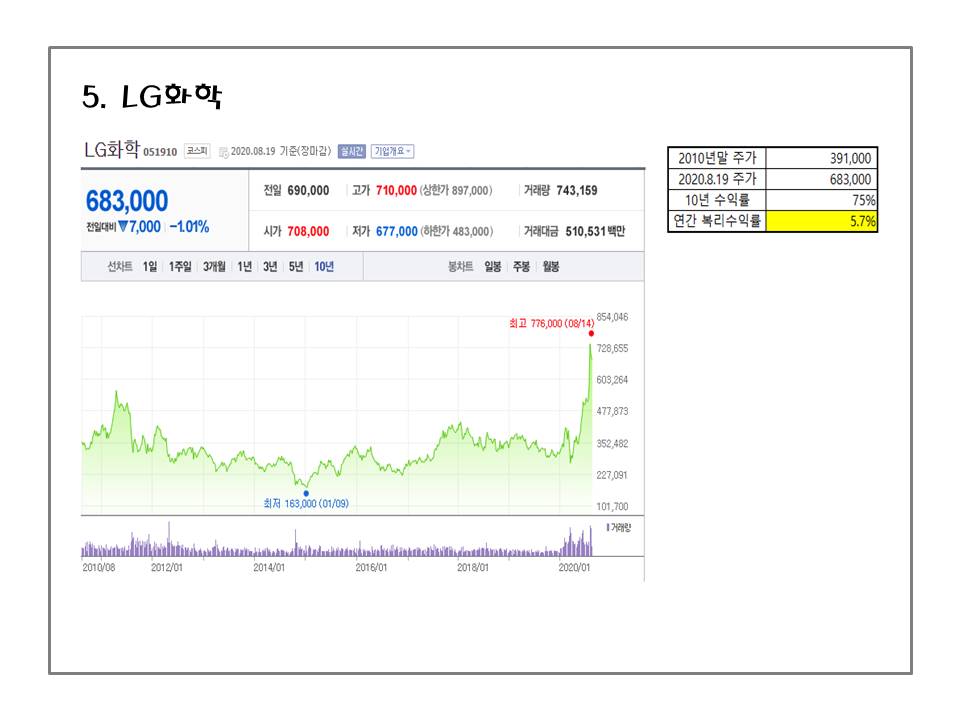

LG화학은 391,000원이던 주가가 683,000원까지 올랐다. 10년 수익률은 75%, 연간 복리수익률 환산시 5.7% 이다.

신한지주는 52,900원이던 주가가 31,400원까지 떨어졌다. 10년 수익률은 -41%, 연간 복리수익률은 -5.1% 이다.

KB금융은 60,000원이던 주가가 38,000원으로 떨어졌다. 10년 수익률은 -37%, 연간 복리수익률은 -4.5% 이다. 신한지주와 같은 금융주라 그런지 비슷한 하락률을 보였다.

기아차 주가는 50,600원에서 42,600원으로 떨어졌다. 10년 수익률은 -16%, 연간 복리수익률은 -1.8% 이다.

구 SK에너지가 사명을 변경한 SK이노베이션의 주가는 194,000원에서 164,000원으로 하락했다. 10년 수익률은 -15%, 연간 복리수익률은 -1.7% 이다.

코스피를 이끄는 또다른 주식 중 하나인 SK하이닉스의 주가는 24,000원에서 75,000원으로 3배 이상으로 올랐다. 10년 수익률은 213%, 연간 복리수익률은 12.1% 이다.

SK텔레콤의 주가는 173,500원에서 231,000원으로 올랐다. 10년 수익률은 33%, 연간 복리수익률은 2.9% 이다.

이렇게, 시가총액 20위 내에 올해에도 존재하는 11개 종목 중 4개 종목이 상승했고, 7개 종목은 하락했다. 그렇다면, 올해 시가총액 20위 밖으로 나간 나머지 6개 종목은 어떨까?

삼성생명의 주가는 102,500원에서 63,000원으로 하락했다. 10년 수익률은 -39%, 연간 복리수익률은 -4.8% 이다.

한국전력의 주가는 30,200원에서 20,800원으로 하락했다. 10년 수익률은 -31%, 연간 복리수익률은 -3.7% 이다.

LG전자 주가는 115,318원에서 85,000원으로 하락했다. 10년 수익률은 -26%, 연간 복리수익률은 -3% 이다.

LG주가는 87,300원에서 82,700원으로 약간 하락했다. 10년 수익률은 -5%, 연간 복리수익률은 -0.5% 이다.

LG디스플레이 주가는 39,800원에서 12,900원으로 하락했다. 10년 수익률은 -68%, 연간 복리수익률은 -10.7% 이다.

롯데쇼핑 주가는 43만원대에서 78,000원으로 하락했다. 10년 수익률은 -82%, 연간 복리수익률은 -15.8% 이다.

이처럼 시가총액 20위 밖으로 나간 6개 종목이 10년 전에 비해 모두 주가가 하락했다. 총 17개 종목 중 4개 종목이 상승했고, 13개 종목이 하락했다.

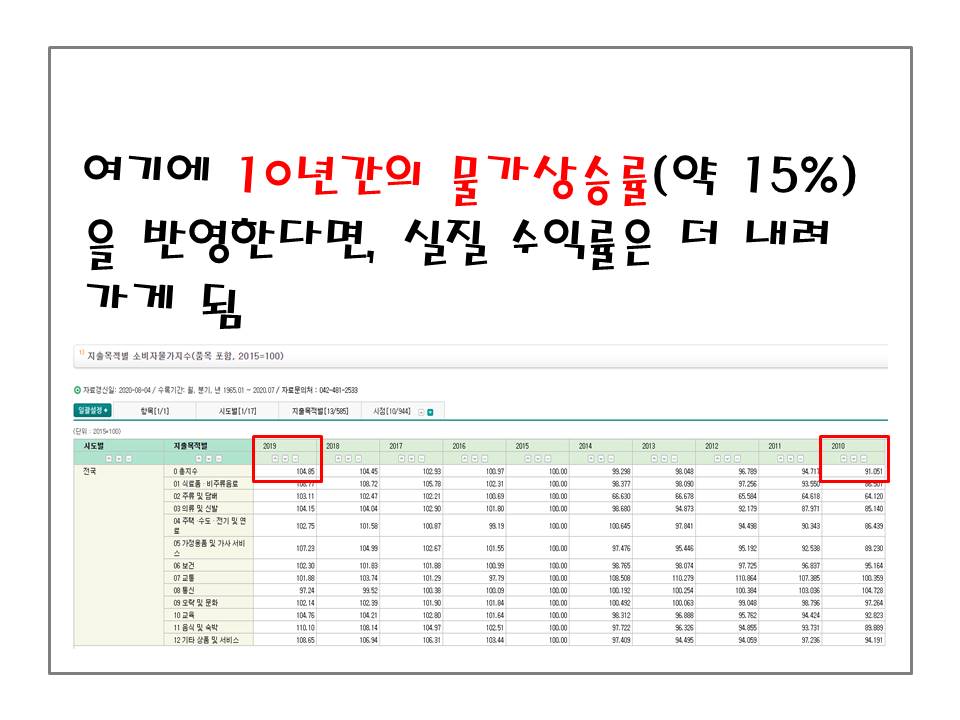

여기에 10년간의 물가상승률(약 15%)을 반영한다면, 실질 수익률은 더 내려갈 것이다. 10년간의 물가상승률은 한국은행 사이트에서 연도별 소비자물가지수를 바탕으로 참고용으로 구한 것이다.

그렇다면 이번에는 미국시장을 알아보겠다. 우량주들이 모여 있는 S&P 500을 기준으로 하였다.

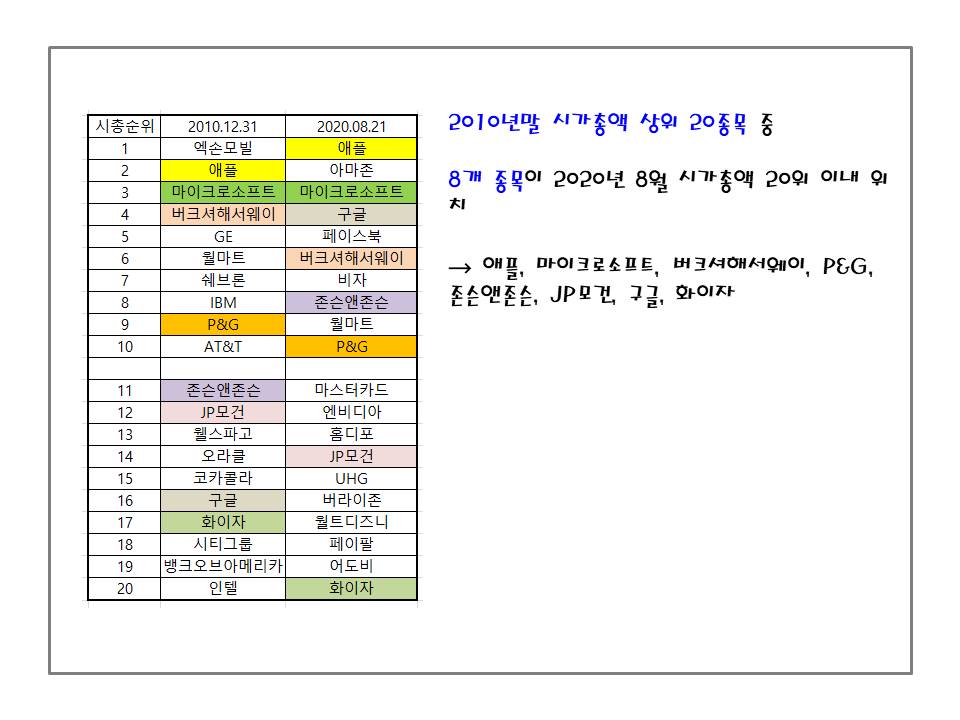

S&P 500의 2010년말 시가총액 상위 20종목 중, 8개 종목이 2020년 8월 21일 기준 시가총액 20위 이내에 위치했다. 애플, 마이크로소프트, 버크셔해서웨이, 프록터앤갬블, 존슨앤존슨, JP모건, 구글, 화이자가 그 종목들이다.

코스피보다는 적은 수의 기업들이 순위 내에 위치해 있다. 그렇다면 이 8개의 종목들은 10년동안 얼마나 올랐는지, 역시 2010년 시가총액 순서대로 한번 알아보겠다.

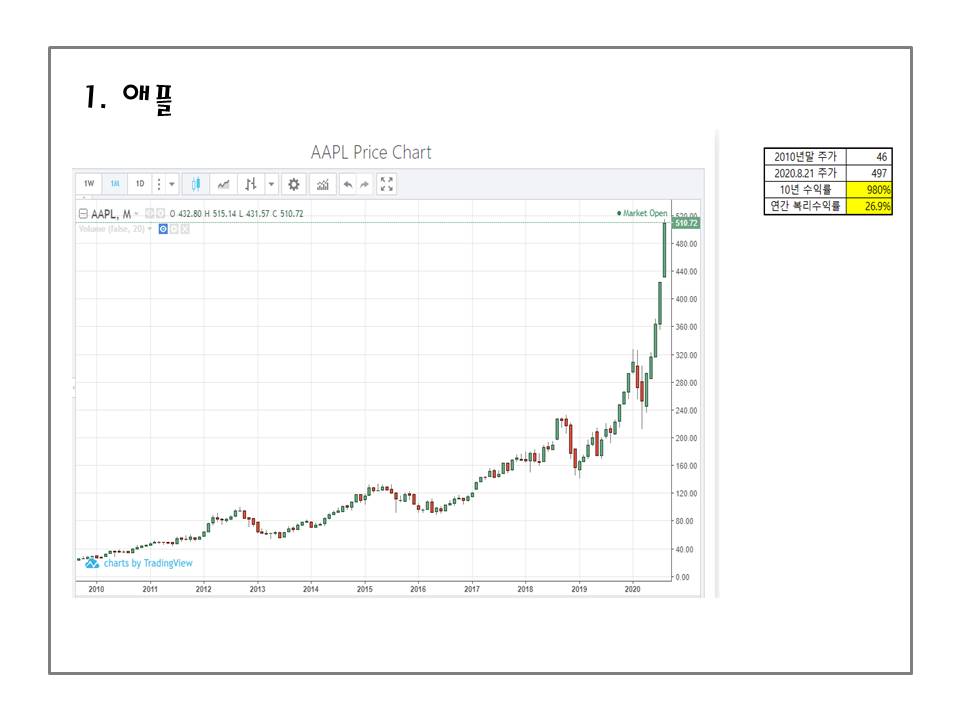

먼저 미국 대장주 애플이다. 정말 아름다운 수익률을 보여주고 있다. 주가는 46달러에서 497달러로 상승했다. 10년 수익률은 980%이고, 연간 복리수익률 환산시 26.9% 이다.

애플과 함께 미국을 이끌어가는 마이크로소프트이다. 역시 아름다운 수익률을 보여주고 있다. 주가는 28달러에서 213달러로 상승했다. 10년 수익률은 663%이고, 연간 복리수익률은 22.5% 이다.

워렌 버핏이 CEO인 버크셔해서웨이의 주가는 80달러에서 207달러로 상승했다. 10년 수익률은 159%이고, 연간 복리수익률은 10% 이다.

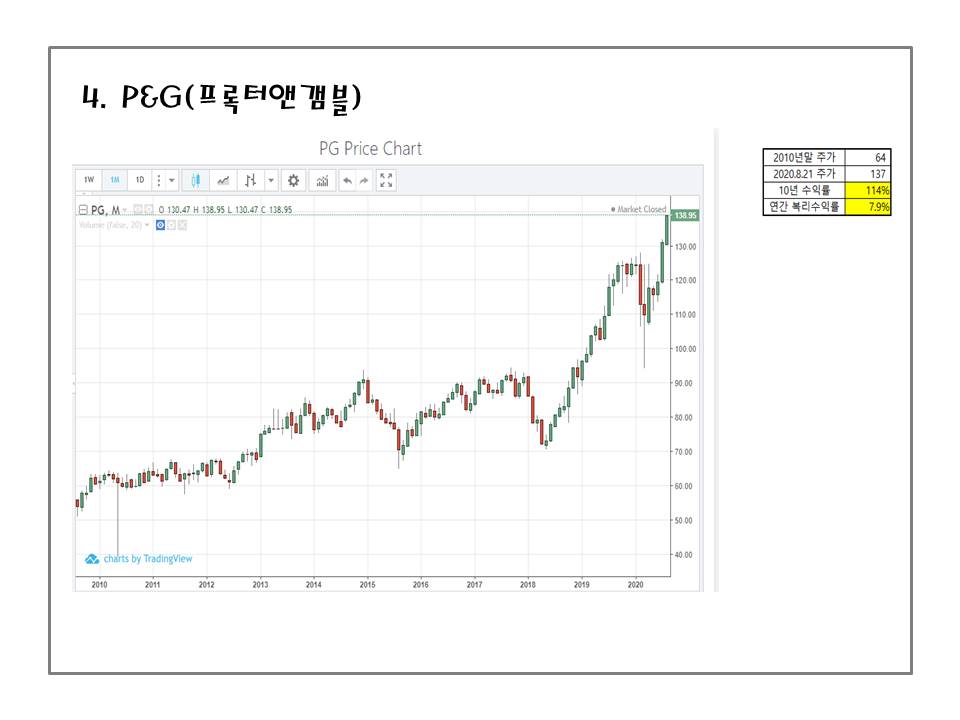

비누 등 가정용품을 만드는 프록터앤갬블의 주가는 64달러에서 137달러로 상승했다. 10년 수익률은 114%이고, 연간 복리수익률은 7.9% 이다.

종합제약회사 존슨앤존슨의 주가는 62달러에서 153달러로 상승했다. 10년 수익률은 147%이고, 연간 복리수익률은 9.5% 이다.

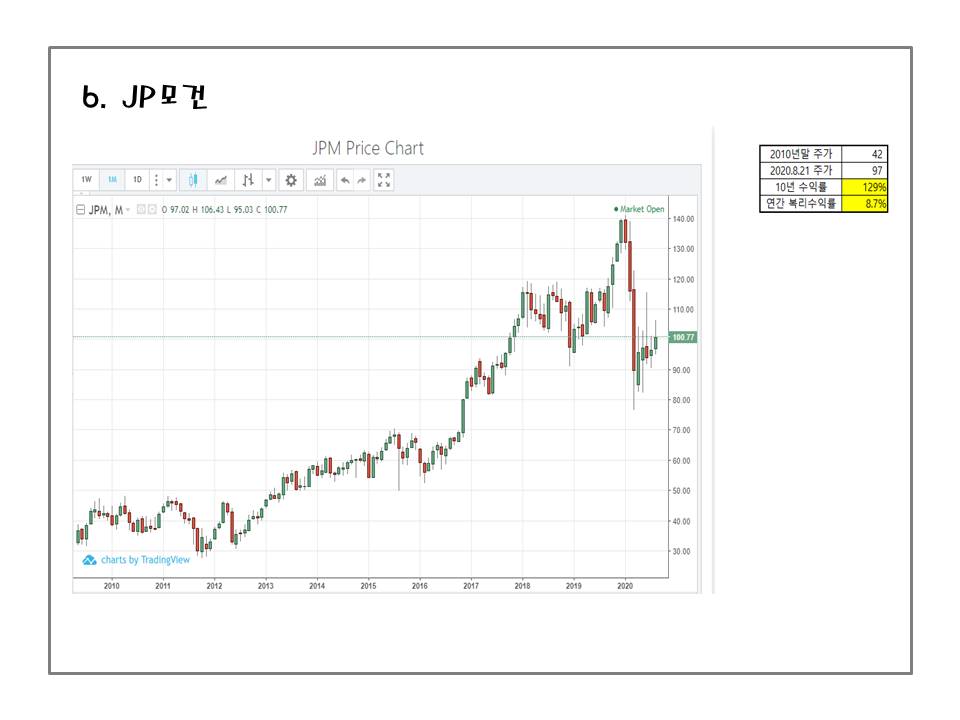

금융회사 JP모건의 주가는 42달러에서 97달러로 상승했다. 10년 수익률은 129%이고, 연간 복리수익률은 8.7% 이다.

애플, MS와 함께 4차 산업혁명의 선두그룹을 형성하고 있는 구글의 주가는 297달러에서 1553달러로 상승했다. 역시 아름다운 수익률이다. 10년 수익률은 422%이고, 연간 복리수익률은 18% 이다.

존슨앤존슨과 함께 미국을 대표하는 제약회사인 화이자의 주가는 18달러에서 39달러로 상승했다. 10년 수익률은 122%이고, 연간 복리수익률은 8.3% 이다.

20위권 안에 순위를 유지한 8개 종목은 주가가 10년전에 비해 모두 2배 이상으로 상승했다. 그렇다면 나머지 12개 종목의 주가는 어떻게 되었을까?

먼저 2010년말 시가총액 1위였던 정유회사 엑슨모빌이다. 최근 유가급락 등으로 주가는 73달러에서 41달러로 하락했다. 10년 수익률은 -44%이고, 연간 복리수익률은 -5.6% 이다.

종합 디지털산업회사인 제너럴 일렉트릭의 주가는 18달러에서 6달러로 하락했다. 10년 수익률은 -64%이고, 연간 복리수익률은 -9.8% 이다.

미국 대표 유통회사 월마트의 주가는 54달러에서 132달러로 상승했다. 10년 수익률은 144%, 연간 복리수익률은 9.3% 이다.

또다른 양대 정유회사 쉐브론의 주가는 91달러에서 85달러로 하락했다. 10년 수익률은 -7%이고, 연간 복리수익률은 -0.7% 이다.

IT회사 IBM의 주가는 147달러에서 123달러로 하락했다. 10년 수익률은 -16%이고, 연간 복리수익률은 -1.7% 이다.

통신회사 AT&T의 주가는 10년 전 주가인 29달러와 거의 비슷하다.

금융회사 웰스파고의 주가는 31달러에서 24달러로 하락했다. 10년 수익률은 -24%이고, 연간 복리수익률은 -2.7% 이다.

IT회사 오라클의 주가는 31달러에서 55달러로 상승했다. 10년 수익률은 76%이고, 연간 복리수익률은 5.8% 이다.

코카콜라의 주가는 33달러에서 47달러로 상승했다. 10년 수익률은 44%이고, 연간 복리수익률은 3.7% 이다.

금융회사 시티그룹의 주가는 10년 전 주가인 47달러와 거의 비슷한다.

또다른 금융회사 뱅크오브아메리카의 주가는 13달러에서 25달러로 상승하였다. 10년 수익률은 87%이고, 연간 복리수익률은 6.5% 이다.

반도체회사 인텔의 주가는 21달러에서 49달러로 상승했다. 10년 수익률은 134%이고, 연간 복리수익률은 8.9% 이다.

20위권 밖으로 밀려났던 12개 종목 중 5개 종목이 상승했고, 2개 종목은 제자리, 5개 종목은 하락하여, 총 20개 종목 중 13개 종목이 상승했고, 2개 종목은 제자리, 5개 종목은 하락했다.

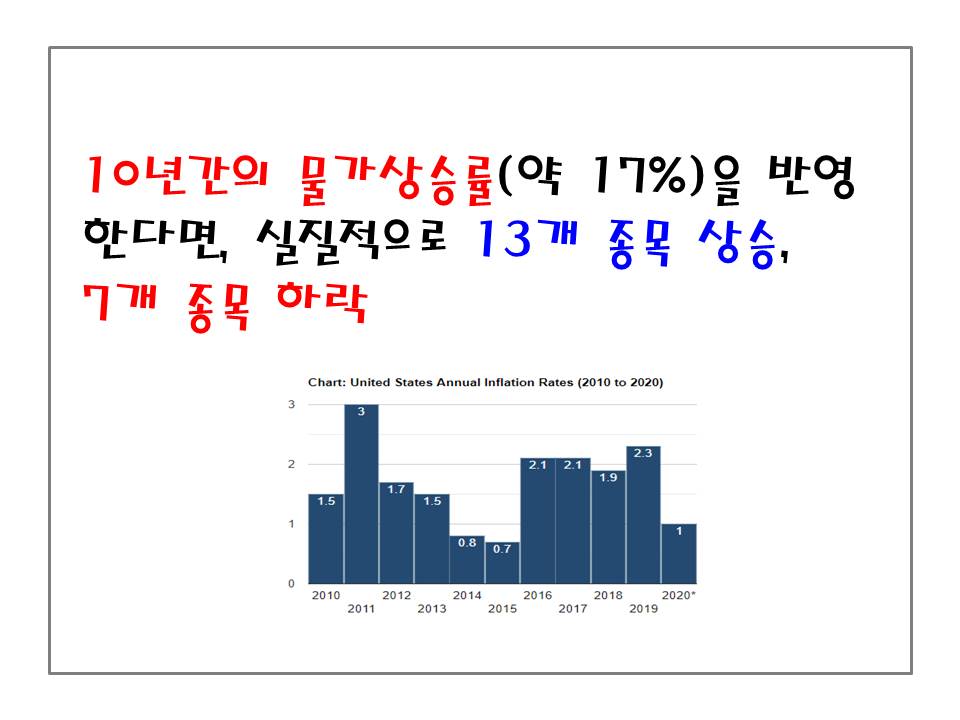

10년간의 물가상승률(약 17%)을 반영한다면, 실질적으로 13개 종목 상승, 7개 종목 하락으로 정리할 수 있겠다. 역시 물가상승률은 연도별 인플레이션율을 단순곱해서 참고용으로 산출한 것이다.

그렇다면 개별종목이 아닌 ETF의 경우는 어떨까?

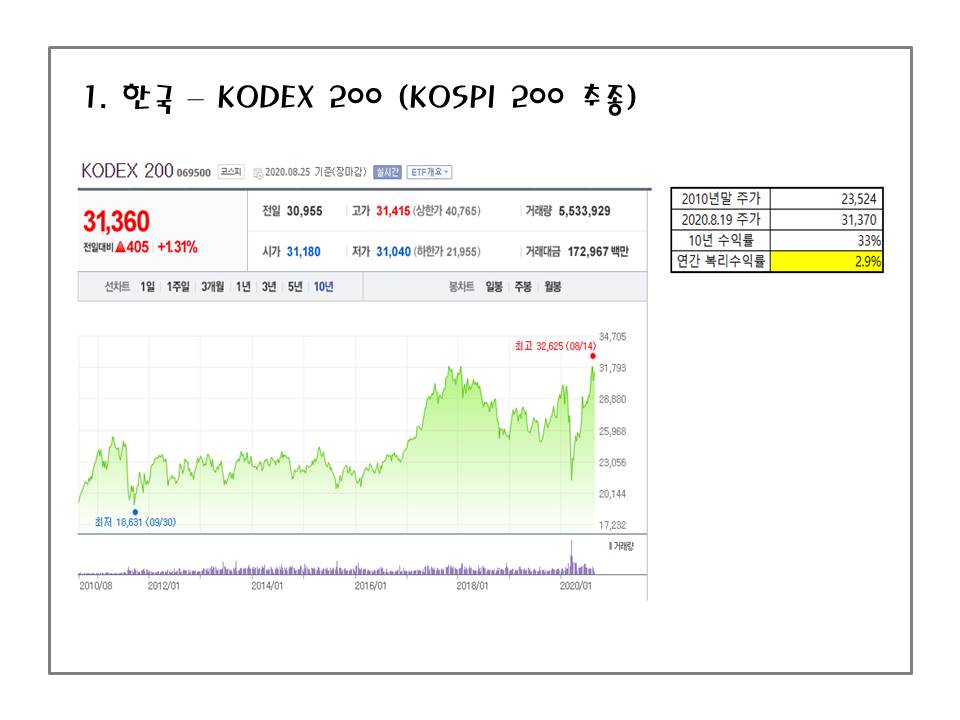

먼저 한국의 KOSPI 200을 추종하는 대표 ETF인 코덱스200을 보겠다. 코덱스200의 주가는 23,524원에서 31,370원으로 상승했다. 10년 수익률은 33%, 연간 복리수익률은 3%정도 된다.

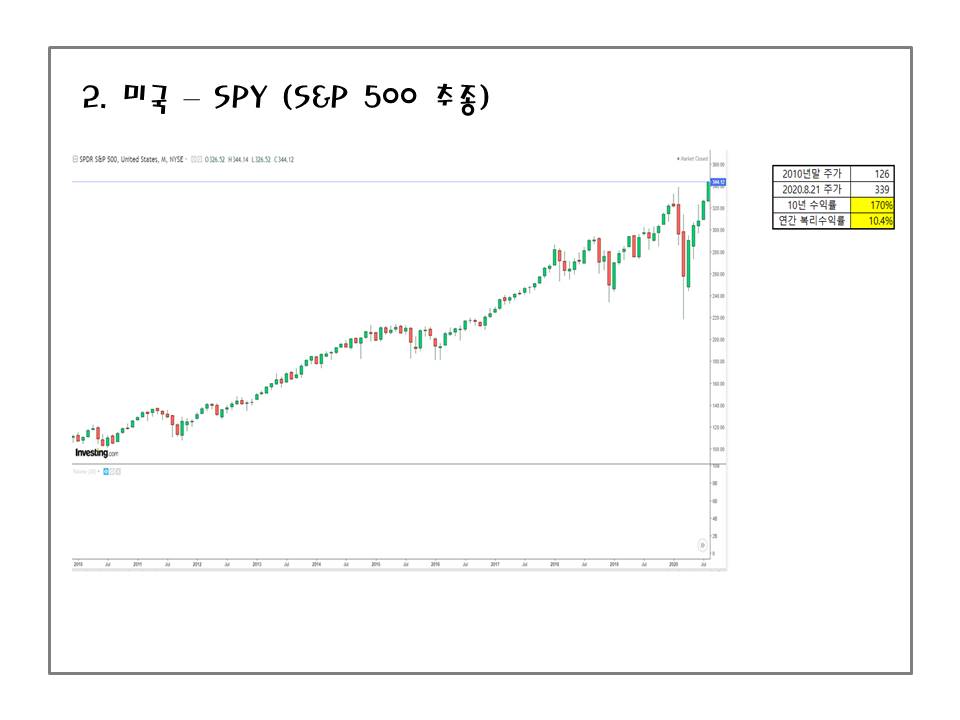

다음으로 미국 S&P 500을 추종하는 대표 ETF인 SPY의 주가를 보겠다. SPY의 주가는 126달러에서 339달러로 상승했다. 10년 수익률은 170%이고, 연간 복리수익률은 10.4% 이다.

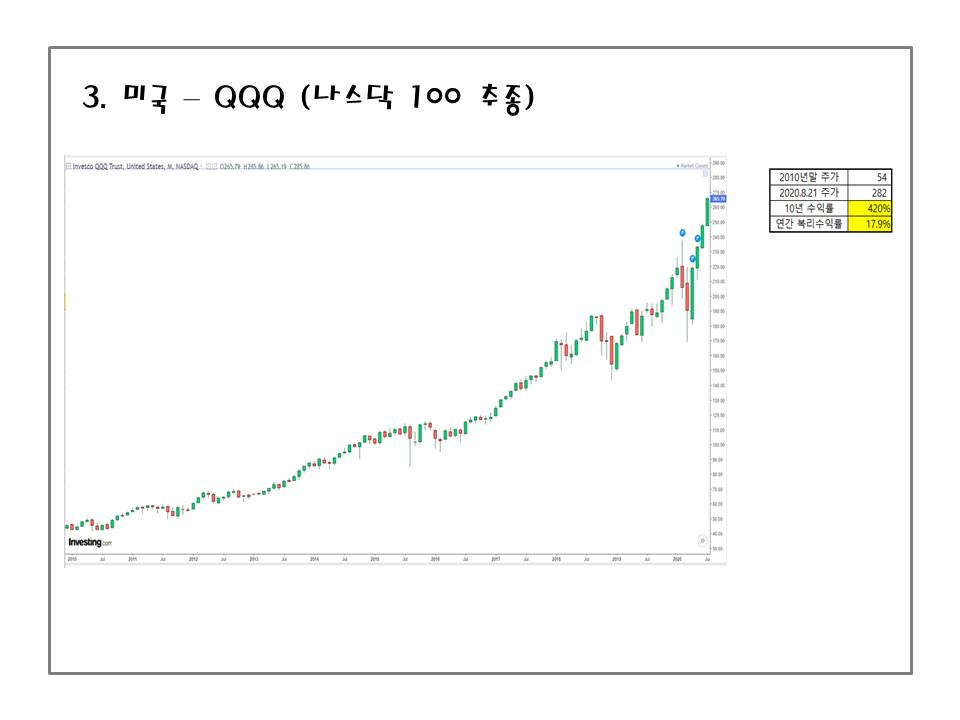

미국 나스닥 100을 추종하는 대표ETF인 QQQ의 주가는 54달러에서 282달러로 상승했다. 10년 수익률은 420%이고, 연간 복리수익률은 17.9% 이다.

이 자료들을 보고 어떤 생각이 드는가? 무조건 미국이 답이다! 라는 생각이 드는가?

물론, 확률적으로 본다면 미국이 장기투자에 한국시장보다 훨씬 적합해 보이는 것은 사실이다. 하지만, 미국의 경우도 상당히 많이 하락한 종목들이 꽤 있었다. 1/3정도는 10년 전보다 주가가 하락했다. ‘일단 묻어두고 10년 기다리기’는 필승법이 아닌 듯 하다. 장기투자할 종목을 고르는 데 적지 않은 시간을 할애해야 하는 이유이다. 당연하지만 주식시장에서 노력을 하지 않고 돈 버는법, 확실한 방법 등은 없을 것이다.

그리고, 흔히 얘기하는 ‘10년에 10배 오르는 주식’은 우량주 장기투자에서는 기대하기 어려운 듯 하다. 오늘 알아본 한국, 미국주식을 통틀어서 애플 정도만 그 수익률을 달성했다. 지금 우량주라는 것은 이미 덩치가 많이 커진 상황이기 때문에, 꾸준한 성장은 가능할 수 있지만 폭발적인 성장은 패러다임 등이 바뀌어야 가능해 보인다. 따라서 시드가 크지 않다면, 투자한 시간 대비 높은 수익은 나오지 않을 수 있다. 상승한 종목 대부분이 2~3배 수준으로 늘었는데, 3천만원을 10년동안 묻어서 2배인 6천만원이나 3배인 9천만원이 되었다면,, 수익률이 높긴 하지만 만약 나라면 크게 만족하지 못할 수도 있을 것 같다. 나라면 시드가 많이 없다면 지금 우량주는 아니지만 앞으로 커질 종목들에 대한 공부에 노력을 쏟을 것 같다.

만약 시드가 크거나, 꾸준히 매달 적립식 투자를 하는 등의 방법으로 투자를 할 경우, 종목을 잘 고른다면 장기투자로 높은 수익을 기대할 수 있을 것이다.

반응형'주식' 카테고리의 다른 글

[종목분석] Teradyne(테라다인) (0) 2020.12.14 [종목분석] Entegris(인테그리스) (0) 2020.12.11 [기타] 우리사주의 세제혜택에 대해 (0) 2019.01.04 [공시] 배당관련 결산 및 공시 실무 (0) 2018.12.19 [투자] 네 마녀의 날(쿼드러플 위칭 데이)란? (0) 2018.12.15 댓글